Tăng trưởng kinh tế không nên chỉ dựa vào tín dụng

Một nền kinh tế phát triển không thể dựa mãi vào ngân hàng, mà phải cải thiện thị trường tài chính một cách toàn diện; phải phát triển những thị trường vốn then chốt khác, trong đó có thị trường trái phiếu và chứng khoán.

Tăng trưởng kinh tế và tăng trưởng tín dụng có tuyến tính?

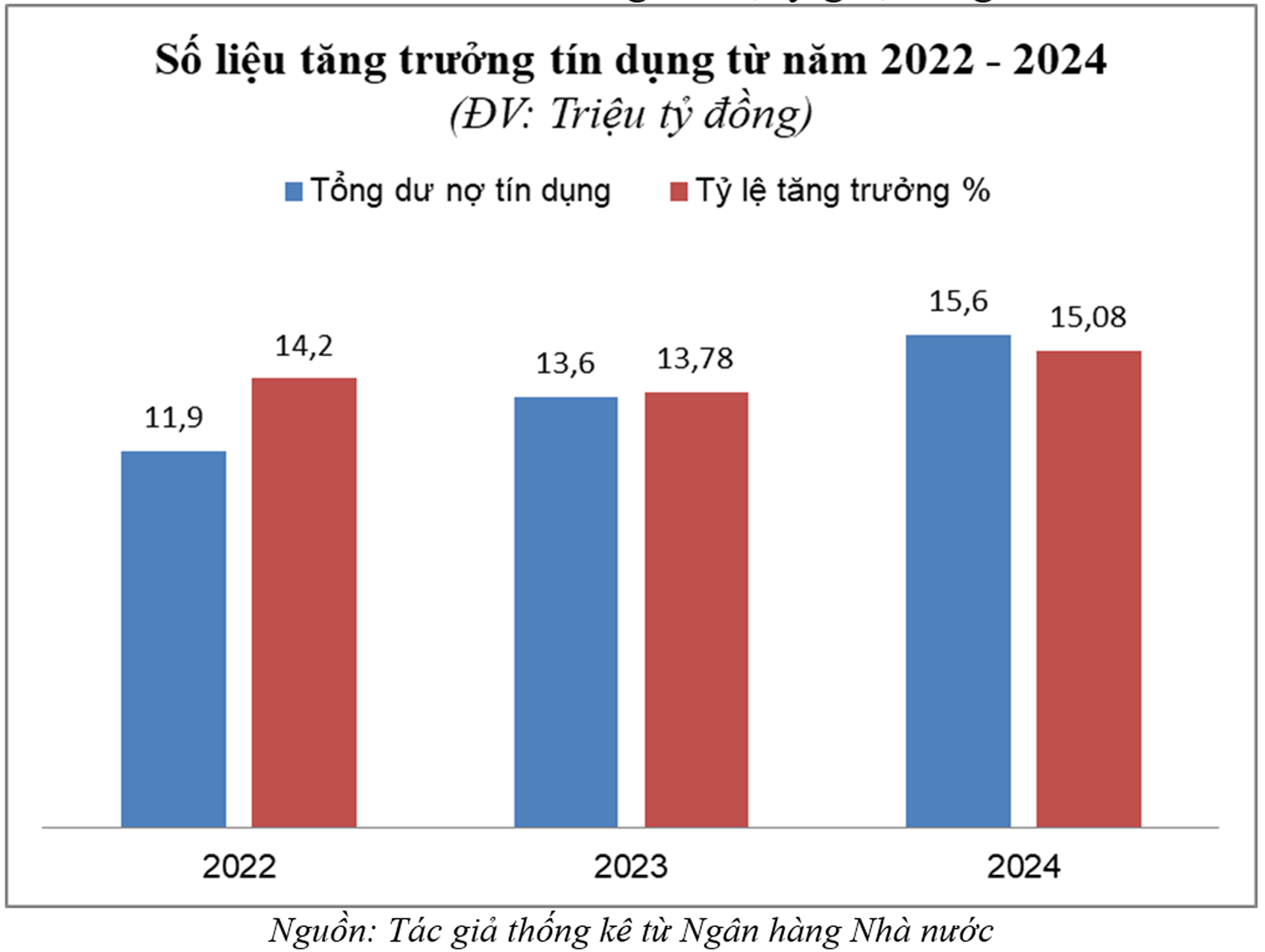

Tăng trưởng tín dụng sẽ là động lực cho tăng trưởng kinh tế nhưng phải phù hợp với nhu cầu và khả năng hấp thụ của nền kinh tế. Số liệu từ Ngân hàng Nhà nước cho thấy, đến cuối năm 2024, tín dụng đã tăng 15,08%. Con số này đã vượt mục tiêu định hướng 15% đặt ra từ đầu năm. Tổng dư nợ tín dụng toàn hệ thống lên mức 15,6 triệu tỷ đồng (cuối năm 2023 là 13,6 triệu tỷ đồng). Như vậy, trong năm 2024 hệ thống ngân hàng đã “bơm” thêm 2,1 triệu tỷ đồng ra nền kinh tế.

Ngân hàng Nhà nước đánh giá, đây là con số không nhỏ so quy mô nền kinh tế. Nguyên nhân nhu cầu vốn năm 2024 tăng hơn năm 2023 là do tình hình sản xuất, kinh doanh của doanh nghiệp khởi sắc hơn, nhờ Quốc hội và Chính phủ có những cơ chế, chỉ đạo tháo gỡ khó khăn; chính sách tiền tệ, thương mại các nước nới lỏng hơn, giảm bớt căng thẳng về tác động lên nền kinh tế - tài chính Việt Nam; xuất, nhập khẩu rộng mở tạo thuận lợi về điều hành chính sách ngoại tệ, tỷ giá, dòng vốn…

Số liệu thống kê cho thấy, vốn tín dụng ngân hàng đang chiếm đến hơn một nửa tổng lượng vốn cung cho nền kinh tế, nên gắn tăng trưởng kinh tế trong bối cảnh chưa có sự thay đổi mang tính chất đột phá nào về cơ cấu vốn, cũng như cơ cấu đóng góp các nguồn khác trong điều kiện của nước ta hiện nay không có gì thay đổi lớn về động lực cho tăng trưởng kinh tế, nên tăng trưởng kinh tế - đặc biệt là của khu vực ngoài Nhà nước, vẫn phải trông chờ vào nguồn vốn tín dụng.

Nên nhớ, tăng trưởng tín dụng cao hơn tăng trưởng huy động đều có thể coi là có dấu hiệu tăng trưởng “nóng”. Cả một giai đoạn từ 2001 - 2007, tốc độ tăng trưởng tín dụng của hệ thống ngân hàng bình quân trên 30%, năm cao kỷ lục hơn 50%, trong khi huy động vốn chỉ trên 20%. Có thể xem đây là thời kỳ tín dụng tăng trưởng “nóng” nhất của hệ thống ngân hàng. Hệ quả là ngay cuối năm 2007 đầu năm 2008, Việt Nam đã phải tập trung kiềm chế lạm phát, ổn định kinh tế vĩ mô.

Cho đến thời điểm hiện nay chỉ số lạm phát vẫn đang rất “lý tưởng”. Suốt 5 năm trở lại đây, chỉ số lạm phát chưa bao giờ vượt mục tiêu Quốc hội đề ra, vẫn nằm trong tầm kiểm soát. Nhưng tình hình có thể sẽ khác nếu như “bơm” vốn tín dụng quá đà.

Cải thiện thị trường tài chính một cách toàn diện

Tại phiên chất vấn của Quốc hội ngày 11/11/2024, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng đã nhắc đến việc nền kinh tế cân nhắc các nguồn vốn khác ngoài ngân hàng. Vì thực tế nhu cầu vốn sản xuất, kinh doanh phụ thuộc rất lớn vào tín dụng của hệ thống ngân hàng, chỉ số dư nợ tín dụng/GDP của Việt Nam hiện đã chiếm hơn 120% GDP.

Thống đốc cho rằng, hiện có rất nhiều nguồn vốn cho doanh nghiệp và người dân, như: nguồn vốn tự có, nguồn vốn vay ngân hàng, nguồn vốn thu hút đầu tư trực tiếp, gián tiếp của nước ngoài, nguồn vốn vay nợ, hiện đã có cơ chế doanh nghiệp đi vay vốn nước ngoài, có khả năng tự vay/tự trả cũng có khuôn khổ pháp lý…, doanh nghiệp và người dân cần cân nhắc tiếp cận các nguồn vốn phù hợp.

Thực tế thời gian qua, không chỉ doanh nghiệp nhỏ và vừa, mà ngay cả các doanh nghiệp trung bình cũng gặp nhiều khó khăn trong tiếp cận vốn. Tín dụng trên đầu người cao hơn nhiều so với GDP bình quân đầu người.

Điều này đồng nghĩa với việc thiếu liên kết giữa tăng trưởng tín dụng và tăng trưởng GDP. Một nền kinh tế phát triển không thể dựa mãi vào ngân hàng, mà phải cải thiện thị trường tài chính một cách toàn diện; phải phát triển những thị trường vốn then chốt khác, trong đó có thị trường trái phiếu và chứng khoán.

Tăng trưởng kinh tế sẽ có nhiều yếu tố tác động chứ không chỉ nhờ “bơm tiền”, tăng cung tiền. Trong bối cảnh hiện nay cũng không nhất thiết phải tăng trưởng tín dụng bằng mọi giá để đạt được tăng trưởng kinh tế cao. Vì số liệu những năm gần đây cho thấy, tăng trưởng tín dụng và tăng trưởng kinh tế không còn là mối quan hệ tuyến tính.

Chỉ cần lượng tín dụng được “bơm ra” “chảy vào” nền kinh tế sẽ tạo ra giá trị gia tăng tốt hơn, một đồng vốn sẽ tạo ra nhiều đồng tăng trưởng hơn so với việc “bơm vốn” ồ ạt để “vốn chảy” vào những khu vực mang tính chất đầu cơ hoặc cho vay để chạy chỉ tiêu. Ngược lại, nếu tăng trưởng tín dụng bằng mọi giá có thể dẫn đến hệ luỵ nợ xấu, “bong bóng tài chính”, “bong bóng bất động sản”, sau này giải quyết càng khó khăn hơn. Do đó, tăng trưởng tín dụng nên hướng tới tính bền vững.

Năm 2025 và những năm tiếp theo nữa, dù vẫn hướng đến tăng trưởng kinh tế là 8 -9% hoặc có thể cao hơn ở mức 2 con số, song nhất quyết không thể dựa vào công cụ “bơm tín dụng” một cách quá mức như giai đoạn 2006 - 2007.

Không nên tăng trưởng bằng mọi giá, nhất là tăng trưởng thông qua kích thích tín dụng để “bơm tiền” ra nền kinh tế, trong khi cấu trúc nội tại của nền kinh tế vẫn chưa có sự thay đổi cơ bản để có thể hấp thụ.